В настоящее время во многих странах мира критерии разделения лизинга на финансовый и оперативный закреплены в Международном бухгалтерском стандарте IAS 17 (Lease). Этот Стандарт, представляющий собой правила учета лизинговых сделок, подготовленный Комитетом по международным стандартам финансовой отчетности (МФСО) в сентябре 1982 г., стал применяться на практике с 1 января 1984 г. В последней редакции документ был введен в действие с 1 января 2005 г. В Стандарте IAS 17 предусмотрено, что квалифицировать аренду как финансовую или операционную следует в зависимости от содержания операции, а не от формы контракта.

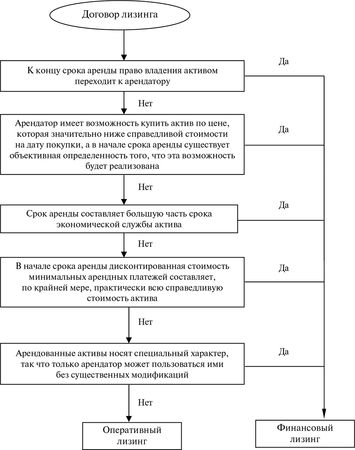

Рис. 9.1. Критерии разделения лизинга (IAS 17) на финансовый и оперативный

Положительный ответ на вопрос, переходит ли к концу срока аренды право владения активом к арендатору, свидетельствует о том, что это критерий, характеризующий сделку финансового лизинга. Отрицательный ответ предполагает, что это критерий, соответствующий оперативному лизингу. Аналогичным образом положительный ответ на вопрос, составляет ли срок аренды бо́льшую часть срока экономической службы актива, характерен для финансового лизинга, а отрицательный ответ – для оперативного лизинга и т. д.

Сфера применения Стандарта IAS 17 распространяется на учет всех видов имущества, за исключением договоров аренды на разведку или использование природных ресурсов, таких как нефть, газ, лес, металлы и другие минеральные ресурсы, и лицензионных соглашений на такие объекты, как кинофильмы, видеозаписи, пьесы, рукописи, патенты и авторские права.

9.2. Зарубежная статистика оперативного лизинга

Развитие лизинга в каждой отдельно взятой стране во многом зависит от национальных особенностей правовой и экономической культуры.

По мнению С. Амембала, для развития рынка лизинговых услуг характерны следующие стадии: финансовая аренда (лизинг); гибкий (разнообразный) лизинг; оперативная аренда; новые виды аренды (лизинга); зрелость. Он считает что, Соединенные Штаты вышли на первый этап в 1870-е годы, а спустя 120 лет арендная индустрия США достигла уровня зрелости, а Великобритания к началу XXI в. только входила в стадию развития новых видов аренды, для которой характерны секьюритизация, венчурная аренда, финансирование проектов.

Рассмотрим, насколько активно в настоящее время используется оперативный лизинг в системе лизинговых отношений в различных странах мира.

В Австралии за неполных два десятилетия (1991–2009 гг.) объем ежегодных новых сделок оперативного лизинга увеличился почти в 50 раз: с 60 млн. австралийских долл. до 3 млрд. австралийских долл. Современный показатель идентичен 14 % от суммы финансирования оборудования. Причем по грузовому автотранспорту значение находилось на уровне 52 %, по компьютерам – 32 %. Если сложить показатели, характеризующие стоимость новых заключенных договоров по финансовому и оперативному лизингу, то доля оперативного лизинга в этой сумме составляла в 2009/2010 финансовом году почти треть – 31,3 %.

В Германии, по данным национальной лизинговой ассоциации этой страны (Budesverband Deutscher Leasing-Unternehmen – BDL), в 2009 г. стоимость контрактов оперативного лизинга соответствовала 32 % от всех новых контрактов лизинга оборудования. Сделки финансового лизинга равнялись 57 %, а аренда-продажа (hire purchase) – 11 %. Это означает, что удельный вес оперативного лизинга в сумме новых лизинговых сделок (без HP) составлял 36 % и был больше на два процентных пункта результата 2007 г. В Германии, как и в ряде других стран, исходят из того, что при оперативном лизинге финансовый/инвестиционный риск покрывается непосредственно арендодателем, лизинговая компания может получить только остаточную стоимость активов, которые были в аренде, продав их после истечения срока действия соглашения, или убедить лизингополучателя подписать новое лизинговое соглашение. Соглашения по оперативному лизингу в этой стране являются предпочтительным инструментом для лизинга IT-оборудования и автомобилей, особенно когда полный сервис является частью предложенного пакета.

В Эстонии удельный вес оперативного лизинга в 2009 г. находился на уровне, близком к половине (46,2 %) от всей суммы финансового и оперативного лизинга.

В Италии сделки оперативного лизинга (долгосрочной аренды) легковых автомобилей и легких коммерческих грузовиков (грузоподъемность менее 3,5 т) составляют десятую часть всего нового лизингового бизнеса этой страны. Значения удельных весов оперативного лизинга по стоимости данных видов имущества представлены в табл. 9.2. Они свидетельствуют о том, что значимость оперативного лизинга в течение нескольких лет возрастала. Однако этот рост пришелся на период финансового кризиса.

Таблица 9.2

Показатели видов автолизинга в Италии в 2007–2009 гг.

В Великобритании оперативный лизинг, по оценке ведущего консультанта Финансовой и лизинговой ассоциации (Finance & Leasing Association (FLA)) этой страны Крага Пиккеринга, оценивается как высокоперспективное направление в развитии лизинговых отношений [Pickering, 2009, p. 457–458]. Считается, что оперативный лизинг широко доступен в Великобритании для активов с надежными вторичными рынками, т. е. когда лизингодатель может принять на себя риски по остаточной стоимости. Сделки оперативного лизинга наиболее популярны по всем типам грузовиков; легковым автомобилям; авиатранспортным средствам; компьютерным системам; множительной технике; широкому спектру промышленного оборудования, включая системы станков.

Поскольку операционный лизинг рассматривается как сервисный, то при необходимости клиенты лизинговой компании могут получить услугу в виде управления парком или техническое обслуживание на период в 2–3 года. Причем не только лизингодатель, но и поставщик может принять на себя риски по остаточной стоимости имущества и т. д.

Различие между финансовым и оперативным лизингом в Великобритании, главным образом, отражается в "тесте 90 % текущей стоимости", норматив по которому закреплен в соответствующем Финансовом стандарте (UK GAAP). Тест предполагает, что если текущая стоимость на начало аренды насчитывает сумму всех лизинговых платежей, отраженных в договоре, меньше чем 90 % от рыночной стоимости актива, то аренда классифицируется как оперативный лизинг.

Таблица 9.3

Оперативный лизинг в системе финансирования оборудования по компаниям-членам FLA в 2004–2009 гг.