После заключения сделки происходит переход права собственности. Для этого осуществляется оплата по договору купли-продажи. При расчетах могут использоваться деньги, акции, комбинации денег и акций, другие инструменты, включая опцион на покупку акций и акции на предъявителя. Аккредитив применяется, если он открывается покупателем и оплачивается банком покупателя по предъявлению документов, подтверждающих переход прав собственности на акции (выписки из реестров акционеров); при предоставлении гарантии оплаты третьих лиц – гарантии банка или поручительства надежной компании. За рубежом, например, в Великобритании, США, для этих целей используются эскроу-счета (их еще называют обеспечительными). Эскроу-счета управляются либо крупными финансовыми институтами, либо адвокатом или нотариусом, которые выступают в роли эскроу-агента. Эскроу-счет открывается с целью обеспечения исполнения обязательств вкладчика и клиента. При этом вкладчик помещает деньги, предназначенные для расчетов с клиентом, на эскроу-счет на условиях, предусмотренных договором. В случае подтверждения выполнения клиентом условий, прописанных в договоре, банк направляет сумму вклада с эскроу-счета клиенту. В случае невыполнения условий договора клиентом банк при наступлении оговоренного срока возвращает сумму вклада вкладчику или совершает иные действия, предусмотренные договором.

Затем реализуется уведомительный порядок, т. е. осуществляется уведомление антимонопольного органа о проведенной сделке.

4.4. Эмиссионное финансирование лизинга

Эмиссионная деятельность лизинговых компаний является значимым направлением финансирования лизинговых операций в России и одним из важнейших элементов сделок секьюритизации лизинговых активов, по сути, их предтечей. Можно вполне определенно утверждать, что лизингодатели-эмитенты – это потенциальные оригинаторы (инициаторы) сделок секьюритизации.

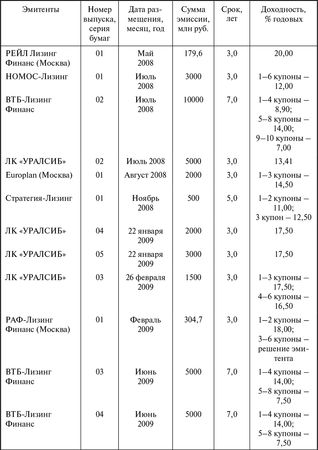

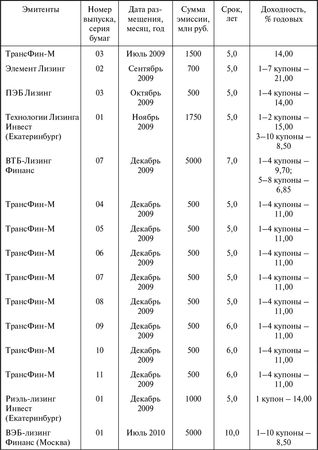

За десятилетний период с апреля 2001 г. по апрель 2011 г. не менее 34 эмитентов, а ими выступали либо непосредственно сами российские лизинговые компании, либо специально созданные для этих целей их "дочки", т. е. финансовые агенты (SPV), осуществили 76 рублевых эмиссий на российских фондовых биржах. Сумма денежных средств, которые были получены от размещения этих облигаций, составила 125,3 млрд руб., что в пересчете по текущим валютным курсам составляет около 4,2 млрд долл.

Первые выпуски были краткосрочными: всего на полгода-год. Затем продолжительность обращения бумаг удлинилась, сначала до 2–3 лет, затем с 2005 г. – до 4–5 лет, с 2007 г. – до 7 лет, а с 2010 г. – до 10 лет. То есть сроки привлечения денег посредством выпуска облигаций стали сопоставимы со средними сроками договоров лизинга в стране и даже превышают их. Стоимость привлечений во многом зависит от объемов эмиссии, сроков и места размещения, периодичности погашения задолженности, имиджа эмитента.

Доходность по купонам облигаций находится в прямой зависимости от ситуации, складывающейся на рынке заимствований. Вполне корректно говорить о наличии волнообразной кривой. Так, до кризиса стоимость денег на рынке капитала неуклонно уменьшалась. Например, у компании "РТК-Лизинг" за пять лет динамика сокращения была более чем двукратная. Затем в ходе кризиса тренд доходности изменился. Начался рост процентных ставок по купонам корпоративных облигаций. В частности, у компании "ВТБ-Лизинг Финанс" по первым четырем купонам первого выпуска облигаций ставка равнялась 8,2 %, по следующим четырем купонам доходность инвесторов выросла почти в полтора раза – 12,1 %, а потом, соответственно, сократилась на треть до 9,8 %, и через два года после размещения достигла 7,1 %. В декабре 2009 г. и в августе 2010 г. доходность инвесторов по семилетним бумагам опускалась ниже 7 %.

Таким образом, по мере выхода из кризиса ставки купонной доходности стали понижаться, а в отдельных случаях они сократились даже до уровня, меньшего чем ставка рефинансирования ЦБ РФ. Такая размерность предлагаемой купонной доходности может представлять интерес для инвесторов, которые придерживаются в основном консервативной политики инвестирования.

Отличительной особенностью проведенных облигационных займов большинства лизингодателей явилась тщательность подготовки и обоснованность проектов. Выпущенные в оборот ценные бумаги, а некоторые из них будут погашаться в 2017–2020 гг., пользуются большим спросом у инвесторов, что свидетельствует об их уверенности в финансовой надежности эмитентов и в получении ожидаемых доходов на долгосрочную перспективу.

Таблица 4.4

Эмиссия корпоративных и биржевых облигаций в 2001–2011 гг.

Облигации выпускаются с условиями, по которым срок купонного периода составляет квартал, полгода (что встречается наиболее часто), месяц, год. Используются схемы равномерной амортизационной структуры погашения, а также применяется график неравномерного покрытия задолженности заемщиков.

Нам известны случаи дефолта по одной сделке российского лизингодателя по облигациям внешнего займа (100 млн долл.) и по четырем сериям выпусков по облигациям внутренних займов, где сумма по основному долгу и по процентам достигла почти 1060 млн руб. Приведенный показатель означает, что непогашенная задолженность в части основного долга по имевшим место дефолтам составляла 0,96 % от суммы эмиссий по всем размещенным выпускам облигаций. Данный показатель можно оценить как сравнительно небольшой. Его скромная размерность обусловлена и тем, что риск инвестирования посредством облигаций считается ниже по сравнению с прямым кредитованием заемщика.

В период кризиса имели место случаи, когда выпуски облигаций были аннулированы из-за неразмещения ни одной из бумаг. Несколько прецедентов связаны с частичным размещением бумаг (на 30 %, 18 % от выпуска).

Многие выпуски облигаций содержат различные условия предоставления оферты. В результате лизингодатели использовали право выкупа бумаг. Некоторые из них осуществляли рефинансирование посредством проведения новой эмиссии. То есть, к примеру, лизинговая компания выпускала ценные бумаги с купонной доходностью на 425 базисных пункта (б.п.) дешевле, чем те, которые были размещены ею на фондовом рынке годом раньше. Полученные средства пошли на погашение одного из предыдущих выпусков, по которому в силу кризиса стоимость привлеченных средств оказалась значительно больше. Конечно, такая схема эмиссионной деятельности может заслужить упреки аналитиков и обвинения в пирамидальности, негативный оттенок которой заставляет насторожиться специалистов по риск-менеджменту. Вместе с тем эта же схема во многом схожа с одним из элементов проведения сделок секьюритизации, о чем будет более подробно сказано в следующей главе.

Одним из свидетельств начала процесса преодоления финансового кризиса в российской лизинговой индустрии явилась повышенная эмиссионная активность лизингодателей. Так, за период с середины 2009 г. до ноября 2010 г. десять компаний осуществили 22 выпуска корпоративных и биржевых облигаций на общую сумму 36700 млн руб., т. е. в пересчете более чем на 13 млрд долл.

При принятии окончательного управленческого решения о размещении ценных бумаг эмитенты соотносят свои цели с общей экономической ситуацией в стране, положением дел на отечественном и зарубежном рынках по условиям стоимости и сроков привлечения инвестиций, объемов заимствований капитала.

Как видно из табл. 4.4, часть лизинговых компаний в последнее время стали эмитировать биржевые облигации (БО). Такие действия вполне резонны. Они обусловлены нормами Федерального закона от 22 апреля 1996 г. № 39-ФЗ "О рынке ценных бумаг" и требованиями Федеральной службы по финансовым рынкам (ФСФР), в соответствии с которыми с 31 декабря 2009 г. определяется учет капитала поручителя по выпуску или наличию обращения ценных бумаг в Котировальном списке (действующего листинга) по фондовой бирже.

Дело в том, что процедура выпуска биржевых облигаций имеет ряд существенных преференций по сравнению с выпуском корпоративных облигаций, так как:

• биржевые облигации могут быть эмитированы компаниями, которые уже котируются на бирже; установленные законодательные ограничения на выпуск бумаг без обеспечения или на сумму, не превышающую размер уставного капитала акционерного общества, не распространяются на выпуск биржевых облигаций;

• биржевые облигации могут выпускаться без залогового обеспечения;