В связи с тем что реальную платежеспособность практически невозможно оценить по данным бухгалтерской отчетности, в отечественной и зарубежной практике принято характеризовать ее условно на основе показателей ликвидности баланса организации.

Под ликвидностью баланса организации понимается ее способность покрывать свои обязательства активами, срок превращения которых из иной формы в денежную соответствует сроку погашения обязательств. Говоря о ликвидности баланса организации, имеют в виду наличие у нее оборотных активов в объеме, теоретически достаточном для расчетов по всей совокупности краткосрочных обязательств, пусть даже с нарушением установленных сроков их погашения.

При анализе ликвидности сравниваются обозначенные в бухгалтерском балансе активы, сгруппированные по степени их ликвидности и расположенные в порядке ее убывания, с обязательствами по пассиву бухгалтерского баланса, сгруппированными по срокам их погашения и расположенными в порядке возрастания этих сроков. При этом под степенью ликвидности активов понимается скорость их превращения из иной формы в денежную. Чем меньше требуется времени для того, чтобы определенный актив обрел денежную форму, тем выше его ликвидность.

Как правило, в зависимости от степени ликвидности активы организации группируются следующим образом:

1. Активы наиболее ликвидные (немедленно или быстро реализуемые), к которым относятся денежные средства и краткосрочные финансовые вложения (I группа активов).

2. Активы со средним сроком ликвидности, к которым относится дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (II группа активов).

3. Активы наименее ликвидные, т. е. медленно реализуемые, к которым относят запасы, налог на добавленную стоимость по приобретенным ценностям и прочие оборотные активы (III группа активов).

Суммарная величина вышерассмотренных трех групп активов оценивается как величина ликвидных активов.

4. Активы неликвидные и трудно реализуемые, к которым принято относить внеоборотные активы и дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (IV группа активов).

Следует отметить, что приведенная группировка активов носит условный характер и при наличии необходимой информации может быть уточнена. Так, краткосрочные финансовые вложения можно признать быстрореализуемыми лишь в части рыночных ценных бумаг, причем в оценке по их рыночной стоимости (см. форму № 5 бухгалтерской отчетности), депозитов и предоставленных займов при условии, что в соответствующих договорах предусмотрен возврат по первому требованию. Остальная часть краткосрочных финансовых вложений в реальности относится к IV группе активов. Числящиеся в IV группе активов отложенные налоговые активы, если срок их погашения после отчетной даты составляет 12 месяцев и менее, следует относить ко II группе активов.

Дебиторская задолженность обоснованно относится ко II группе при условии образования в организации резервов сомнительных долгов. В противном случае она должна быть откорректирована по крайней мере на просроченную задолженность, которую следует отнести к IV группе активов. Срочная дебиторская задолженность в виде авансов выданных (форма 5 бухгалтерской отчетности или данные бухгалтерского учета) будет погашена не денежными средствами, а материально-производственными запасами, т. е. должна быть отнесена к III группе.

Обычно учитываемые в III группе расходы будущих периодов исходя из их характера и содержания следует учитывать в IV группе, а активы в виде готовой продукции, товаров (в современных условиях) – в любой из рассмотренных групп в зависимости от конъюнктуры рынка. Кроме того, балансовая оценка этих активов, как правило, не соответствует рыночной их цене. Учтенные здесь (в III группе) товары отгруженные (если их наличие не связано с отгрузками по договорам мены) должны быть, в принципе, отнесены ко II группе как потенциальная дебиторская задолженность.

Учтенные также в III группе прочие оборотные активы при отсутствии соответствующих расшифровок и пояснений следует учесть в IV группе активов. Соответственно может быть (и должен быть) уточнен состав активов IV группы.

Обязательства по пассиву бухгалтерского баланса группируются по степени срочности их оплаты:

1. Краткосрочные обязательства (итог раздела V бухгалтерского баланса), к которым относятся краткосрочные займы и кредиты, кредиторская задолженность, задолженность участникам (учредителям) по выплате доходов, доходы будущих периодов, резервы предстоящих расходов и прочие краткосрочные обязательства. При этом в случае проведения уточненных расчетов ликвидностисумму краткосрочных обязательств следует уменьшить на величину доходов будущих периодов (ДБП) в силу, как уже говорилось выше, их фактической принадлежности к собственным источникам (собственному капиталу). 2. Долгосрочные обязательства (итог раздела IV бухгалтерского баланса).

На основе рассмотренной группировки активов и обязательств производится расчет коэффициентов ликвидности путем поэтапного сопоставления отдельных групп ликвидных активов с краткосрочными обязательствами (КО).

Расчеты коэффициентов ликвидности можно производить как исходя из общепринятой группировки активов по степени их ликвидности, так и в уточненном виде исходя из вышеизложенных уточнений в группировке активов.

Принято рассчитывать следующие краткосрочные коэффициенты ликвидности.

1. Коэффициент абсолютной ликвидности (платежеспособности) – К4, который определяется по формуле:

При расчете уточненного значения К4 (К4 ут) осуществляется уточнение I группы активов, а также уменьшение КО на ДБП. Кроме того, возможно уменьшение КО на величину авансов полученных (форма № 5 бухгалтерской отчетности или данные бухгалтерского учета) в связи с тем, что они должны погашаться не денежными средствами, а продажей продукции.

Коэффициент К4 показывает, какая часть краткосрочных обязательств может быть погашена в самое ближайшее время по отношению к дате составления баланса.

Если К4 ≥ 1, организация имеет безукоризненную, полную денежную ликвидность (платежеспособность), но она представляется избыточной и в хозяйственной практике встречается редко. Обычно значение этого коэффициента варьируется от 0,01 до 0,15.

В публикациях в качестве нормативного (нормального ограничения) рекомендуется значение К4 = 0,5 ÷ 0,1. При этом значение 0,5 представляется надежным, а 0,1 – нижней границей для признания удовлетворительной денежной платежеспособности на дату составления бухгалтерского баланса. Для обеспечения значения К4 на нормативном и (или) необходимом для организации уровне важно осуществлять анализ ее денежных потоков.

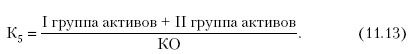

2. Коэффициент срочной ликвидности (К5):

При расчете уточненного К5 (К5) производится уточнение I и II групп активов, а также уменьшение КО на ДБП. Кроме того, возможно уменьшение КО на величину авансов полученных по указанному выше основанию.

Коэффициент К5 отражает прогнозируемую платежеспособность организации при условии своевременного погашения дебиторской задолженности.

Нормативное значение для К5, установленное Минэкономики РФ (Приказ от 01.10.1997 г. № 118), составляет ≥ 1. При значении К5 > 1 организация имеет теоретически надежный уровень платежеспособности.

3. Коэффициент текущей ликвидности (К6):