9.4. Анализ структуры и динамики прибыли до налогообложения по данным отчетности

В форме № 2 "Отчет о прибылях и убытках" приводятся данные о составе бухгалтерской прибыли (до налогообложения) в разрезе слагаемых за два аналогичных периода времени. При анализе эти данные сопоставляются, и можно рассчитать, как повлияло каждое слагаемое на изменение бухгалтерской прибыли в сумме и в процентах. Следовательно, факторный анализ прибыли до налогообложения проводится по данным формы № 2. Факторами изменения прибыли до налогообложения являются ее слагаемые. Для анализа можно составить табл. 9.1.

В графе 8 табл. 9.1 подсчитаны так называемые "сопоставимые" проценты. Они сопоставимы потому, что каждый из них рассчитан по отношению к одной и той же базе, а именно – к сумме бухгалтерской прибыли предыдущего периода. Показатели графы № 8 отражают процент влияния каждого слагаемого бухгалтерской прибыли на общий процент ее изменения.

Сумма бухгалтерской прибыли за отчетный период составила 56 000 тыс. руб. Она увеличилась по сравнению с предыдущим периодом на 16 000 тыс. руб., или на 40 %.

Основным фактором, обусловившим увеличение прибыли до налогообложения, явился рост прибыли от основной деятельности. За счет основной деятельности прибыль до налогообложения повысилась на 12 600 тыс. руб., или на 31,5 %.

Таблица 9.1. Факторный анализ прибыли до налогообложения мебельной фабрики "Аквилон" за 2007–2008 гг.

Вторым по значимости фактором явилось увеличение прибыли за счет сделок с имуществом: прочие доходы обеспечили рост прибыли до налогообложения на 2100 тыс. руб., или на 5,25 %, при одновременном сокращении прочих расходов на 500 тыс. руб., что соответственно увеличило прибыль до налогообложения на 1,25 %.

Следующим по значимости фактором явилось повышение доходов по финансовым операциям: проценты к получению обеспечили увеличение прибыли до налогообложения на 1600 тыс. руб., или на 4 %.

Аналогичным образом можно прокомментировать остальные факторы изменения прибыли до налогообложения.

Дальнейший анализ должен быть направлен на детальное изучение каждого слагаемого прибыли до налогообложения. Для этого необходимо использовать данные бухгалтерского учета (записи операций по дебету и кредиту счета 99 "Прибыли и убытки"). При детальном

анализе можно выявить, какие именно проценты были начислены по финансовым операциям. По прочим доходам и расходам желательно выяснить, какие именно сделки с имуществом имели место, не было ли убыточных сделок. Если были убыточные сделки, то необходимо выяснить, кем они были инициированы и по какой причине возникли убытки, нет ли возможности покрыть убытки за счет виновных лиц.

Тщательным образом должны быть изучены расходы от списания долгов и убытков прошлых лет, уплаченные штрафы, пени и неустойки. По всем видам убытков желательно выявить виновных лиц, попытаться предъявить им иски, а также наметить организационно-технические мероприятия по предотвращению таких убытков в дальнейшем.

9.5. Анализ формирования чистой прибыли

Чистая прибыль – это часть бухгалтерской прибыли, остающаяся в распоряжении коммерческой организации после начисления текущего налога на прибыль, а также с учетом отложенных налоговых активов и отложенных налоговых обязательств, т. е. в соответствии с ПБУ 18/02 "Учет расчетов по налогу на прибыль" [6]. Она отражена в форме № 2 по стр. 190.

Чистая прибыль по форме № 2 бухгалтерской отчетности определяется по формуле:

ЧП = БП + ОНА – ОНО – ТНП,

где ЧП – чистая прибыль; БП – прибыль до налогообложения; ОНА – отложенные налоговые активы; ОНО – отложенные налоговые обязательства; ТНП – текущий налог на прибыль. В нашем примере чистая прибыль =

56 000 + 480–280 – 13 760 = 42 440 тыс. руб.

Факторный анализ чистой прибыли позволяет ответить на вопрос о том, по каким причинам сумма чистой прибыли отличается от суммы бухгалтерской прибыли.

Перечень факторов, обусловливающих изменение чистой прибыли, определяется самой методикой ее расчета:

• сумма бухгалтерской прибыли;

• сумма текущего налога на прибыль;

• изменение суммы отложенных налоговых активов за отчетный период (по счету 09);

изменение суммы отложенных налоговых обязательств за отчетный период (по счету 77). Влияние названных факторов можно увидеть непосредственно из данных формы № 2 "Отчет о прибылях и убытках". Более наглядно эту информацию можно представить в виде табл. 9.2.

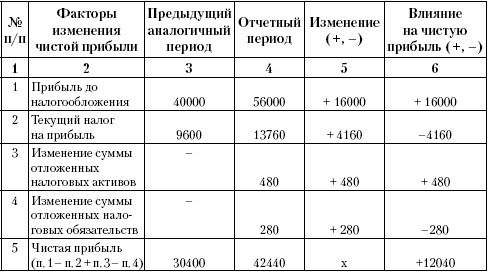

Таблица 9.2. Анализ формирования чистой прибыли за отчетный год

За отчетный год чистая прибыль составила около 76 % от суммы бухгалтерской прибыли. Основным фактором, обусловившим меньшую величину чистой прибыли по сравнению с бухгалтерской прибылью, явилась сумма текущего налога на прибыль. Отложенные налоговые активы и отложенные налоговые обязательства повлияли незначительно.

Анализ динамики чистой прибыли представлен в табл. 9.3.

В нашем примере сумма бухгалтерской прибыли в отчетном периоде увеличилась по сравнению с предыдущим периодом на 16 000 тыс. руб., а сумма чистой прибыли – только на 12 040 тыс. руб. Повлиял в основном один фактор, а именно увеличение суммы текущего налога на прибыль, которое снизило рост чистой прибыли на 4160 тыс. руб. Влияние двух других факторов незначительно.

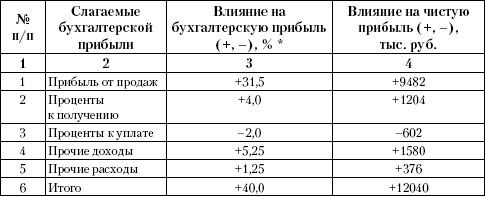

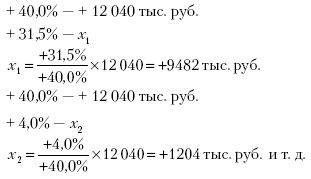

Поскольку чистая прибыль является частью бухгалтерской прибыли, то можно рассчитать влияние на чистую прибыль факторов, обусловивших изменение бухгалтерской прибыли, методом пропорции (табл. 9.4).

Таблица 9.3. Анализ динамики чистой прибыли, тыс. руб.

Таблица 9.4. Расчет влияния факторов на изменение чистой прибыли

* Данные из табл. 9.4:

9.6. Методика факторного анализа прибыли от продаж

Прибыль от продаж – важнейшая составная часть прибыли до налогообложения.

Прибыль от продаж зависит от трех основных факторов:

1) от количества реализованной продукции по каждой позиции номенклатуры (ассортимента);

2) от уровня себестоимости единицы продукции по каждой позиции номенклатуры (ассортимента). В условиях инфляции себестоимость в течение отчетного периода неоднократно меняется, поэтому при планировании и экономическом анализе необходимо использовать средние показатели себестоимости единицы продукции;

3) от уровня цен, по которым реализуются конкретные виды продукции. При планировании и экономическом анализе необходимо использовать средние цены на единицу продукции.

В экономической литературе предложены многочисленные варианты методик факторного анализа прибыли от продаж (В. В. Ковалев, Е. В. Негашев, Г. В. Савицкая, А. П. Чечета, А. Д. Шеремет), изучение которых позволило нам выделить два основных подхода к факторному анализу прибыли от продаж:

1) анализ предполагает прямые расчеты влияния факторов – объема продаж, себестоимости и цены единицы продукции – по отдельным позициям номенклатуры (ассортимента);

2) анализ основывается на информации, содержащейся в форме № 2 "Отчет о прибылях и убытках", так называемый экспресс-анализ.

Для оперативного управления организацией предпочтителен первый подход, поскольку он позволяет принимать обоснованные управленческие решения относительно объемов продаж, себестоимости и цены изделий по отдельным позициям номенклатуры (ассортимента). Вместе с тем необходим и экспресс-анализ, когда в распоряжении менеджера имеется бухгалтерская отчетность своей организации и организаций-конкурентов.

Рассмотрим первый вариант анализа на примере (табл. 9.5).

Методика расчета показателей, приведенных в табл. 9.5:

Выручка (нетто) от продаж:

• базовый вариант: Σq0×p0 = 251 000 тыс. руб.;

• отчетный вариант: Σq1×p = 331 800 тыс. руб.

Таблица 9.5. Расчет выручки и прибыли от продаж по конкретным позициям номенклатуры продукции