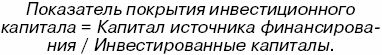

Показатель ниже 100 % отражает ситуацию, когда потребность в капиталовложениях и потребность в оборотном капитале покрываются краткосрочными займами.

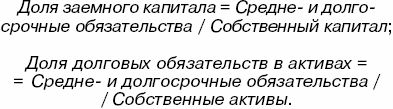

Показатель уровня задолженности позволяет судить о видах долговых обязательств. Высокий удельный вес банковских кредитов в задолженности может означать уязвимость ситуации. Показатели средне– и долгосрочной задолженности используются для сравнения массы средне– и долгосрочных обязательств с собственными капиталами:

Первый показатель не должен превышать 1, а второй – 0,5. Желательно, чтобы эти показатели были невысокими.

Анализ состояния запасов

Большое влияние на финансовое состояние предприятия и результаты его деятельности оказывает состояние запасов. Для осуществления нормального хода производства и сбыта продукции запасы должны быть оптимальными.

Увеличение удельного веса запасов может происходить из-за расширения масштабов предприятия, из-за стремления предприятия уберечь денежные средства от обесценения под воздействием инфляции и из-за неэффективного распоряжения запасами, в результате чего большая часть капитала замораживается на определенное время в запасах и замедляется его оборачиваемость.

Анализ состояния производственных запасов необходимо начинать с изучения их динамики и проверки соответствия фактических остатков их плановой потребности.

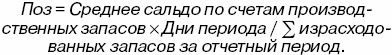

Размер производственных запасов в стоимостном выражении может быть подвержен изменениям как за счет количественного, так и за счет стоимостного фактора. Период оборачиваемости запасов соответствует времени их хранения на складе от момента поступления до передачи в производство.

Чем меньше этот период, тем короче производственный цикл.

Период оборачиваемости запасов (Поз) определяется по следующей формуле:

Замедление оборачиваемости запасов может произойти за счет накопления запасов в целях расширения производства, поэтому в процессе анализа необходимо выяснить, присутствуют ли в составе запасов залежалые материалы. Эффективное управление запасами позволяет ускорить оборачиваемость капитала и увеличить его доходность, уменьшить текущие затраты на хранение запасов, высвободить часть капитала из текущего хозяйственного оборота, реинвестируя ее в другие активы.

Увеличение остатков незавершенного производства свидетельствует как о расширении производства, так и о замедлении оборачиваемости капитала в связи с увеличением продолжительности производственного цикла.

Продолжительность производственного цикла соответствует времени, в течение которого производится продукция.

Незавершенное производство имеет большой удельный вес в оборотных активах.

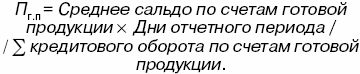

Увеличение готовой продукции на складах предприятия приводит к длительному замораживанию оборотного капитала, отсутствию денежной наличности, росту кредиторской задолженности.

Продолжительность нахождения капитала в готовой продукции ( П г.п) соответствует времени хранения готовой продукции на складах от момента поступления из производства до отгрузки покупателю, которая определяется по следующей формуле:

Классификация активов предприятия

Сведения о размещении капитала содержатся в активе баланса. Каждому виду размещенного капитала соответствует определенная статья баланса. Основным признаком группировки статей баланса является степень их ликвидности.

Степень ликвидности – скорость превращения актива в денежную наличность.

По данному признаку все активы делятся на внеоборотные и оборотные. Активы также подразделяются на следующие виды :

1) быстрореализуемые;

2) среднереализуемые;

3) медленнореализуемые;

4) текущие;

5) труднореализуемые;

6) убытки.

Быстрореализуемые активы – это активы, которые предприятие может мобилизовать в течение 3 календарных месяцев. К ним относятся денежные средства предприятия и краткосрочные финансовые вложения.

Среднереализуемые активы – это активы, которые предприятие может мобилизовать в виде денежных средств за период от 3 до 6 месяцев. К ним относятся краткосрочная дебиторская задолженность, отгруженные товары, готовая продукция, товары для перепродажи.

Медленнореализуемые активы – это активы, которые предприятие в состоянии мобилизовать в виде денежных средств за 6 – 12 месяцев. К ним относятся сырье, материалы, животные на выращивании и откорме, малоценные и быстроизнашиваемые предметы, затраты в незавершенном производстве, расходы будущих периодов, прочие запасы и затраты, НДС (налог на добавленную стоимость) по приобретенным ценностям, долгосрочная дебиторская задолженность.

Текущие активы – стоимость всех оборотных средств предприятия.

Труднореализуемые активы – это активы, у которых нет определенного срока мобилизации в денежные средства. К ним относятся НМА (нематериальные активы), основные средства, незавершенное строительство, долгосрочные финансовые вложения и прочие внеоборотные активы.

Убытки – это производственные и иные потери, которые не могут быть мобилизованы в денежные средства. Оборотный капитал может находиться в сферах производства и обращения.

В зависимости от степени подверженности активов инфляционным процессам различают следующие виды активов :

1) монетарные активы , представляющие собой средства и обязательства в текущей денежной оценке, которые не подлежат переоценке (денежные средства, отгруженные товары, расходы будущих периодов);

2) немонетарные активы , представляющие собой средства, реальная стоимость которых изменяется с течением времени (основные средства, незаконченное капитальное строительство, производственные запасы, незавершенное производство, готовая продукция, товары для перепродажи).

Для того чтобы оценить изменения в составе и структуре активов, необходимо провести соответственно их горизонтальный и вертикальный анализ.

Анализ динамики и структуры собственного и заемного капитала

Капитал можно подразделить по степени принадлежности на собственный и заемный; по продолжительности использования на постоянный и переменный.

При внутреннем анализе состояния финансовых результатов необходимо изучить структуру собственного и заемного капитала, выяснить причину изменений отдельных его слагаемых и дать оценку этим изменениям за отчетный период. Пассив баланса свидетельствует об изменениях в структуре собственного и заемного капитала, количестве привлеченных долгосрочных и краткосрочных заемных средств.

Если за отчетный год сумма собственного и заемного капитала увеличивается, а доля собственных источников снижается, то это говорит о повышении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов.

Таким образом, анализируя, необходимо рассмотреть состав, давность появления кредиторской задолженности, наличие, частоту и причины ее образования, определить сумму пеней.

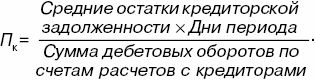

Среднюю продолжительность использования кредиторской задолженности (Пк) можно рассчитать по формуле:

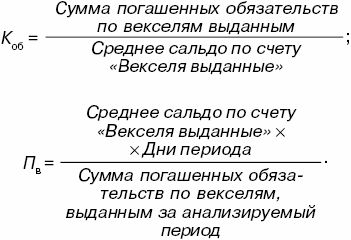

Кредиторскую задолженность можно оценить по количеству в ней расчетов с векселями. К оэффициент оборачиваемости (К об ) и продолжительность долга по выданным векселям (П в ) можно рассчитать по формулам:

При анализе долгосрочного заемного капитала огромное значение имеют сроки востребования долгосрочных кредитов, потому что это влияет на общую стабильность финансового состояния предприятия (ФСП). Анализ динамики и структуры собственного и заемного капитала необходим для изучения формирования источников финансирования деятельности предприятия и его рыночной устойчивости, что особенно важно для внешних потребителей при оценке степени риска (кредиторов, инвесторов) и для самого предприятия при разработке плана организации финансов и финансовой стратегии.