где FO – премия банку-организатору сделки секьюритизации и коменеджерам; FOB – премия организатору сделки секьюритизации за размещение облигаций; FSPV – вознаграждение SPV; FL – вознаграждение за юридическое сопровождение сделки; FPA – вознаграждение платежному агенту, который рассчитывает и фактически осуществляет выплату держателям нот и назначается эмитентом; FT – вознаграждение трасти (доверительному управляющему), осуществляющему надзор за сделкой и назначенному эмитентом; FA – вознаграждение аудиторам; FMA – вознаграждение распорядителю счетов; FRS – расходы по презентации проекта.

Количество позиций в калькуляции общих затрат, равных IIC, может увеличиться за счет возникновения дополнительных статей расходов, связанных, например, со страхованием финансовых рисков инвесторов. В том случае, если используется модель классической секьюритизации, то могут появиться расходы по вознаграждению рейтингового агентства, осуществляющего оценку ценных бумаг. Правда, эти расходы на самом деле не столь велики. Так, по оценке Бэра, они составляют в совокупности 7 б.п. от номинального объема выпускаемых акций [Бэр, 2006, с. 263].

Указанные дополнения повлияют на вид формулы (6–5). Она может быть преобразована за счет пополнения новыми слагаемыми, отражающими прочие расходы по проведению сделки синтетической секьюритизации.

Исходя из российской практики, разница между IYC и ISPV, т. е. маржа SPV, которая включает затраты на содержание этой организации и прибыль, составляла 110 б.п. в размере разового платежа или 44 б.п., если произвести соответствующий перерасчет на условия кредитной схемы погашения задолженности. Это означает, что:

ISPV= US Treasuries + 425 б.п.

В период кризиса, начиная со второй половины 2007 г., а затем в течение 2008–2009 гг., на рынке капиталов наблюдался процесс роста кредитных спредов. Показатели динамики кривых в тот период резко устремились вверх. Такая ситуация была обусловлена, прежде всего, высокими рисками и ограниченным спросом со стороны инвесторов.

Лизинговая компания принимает решение о выборе финансирования, нацеливаясь на минимизацию ставки процента по привлеченным ресурсам и максимизацию своей маржи. Действительно, интерес оригинатора (лизингодателя) отражается в величине лизингового процента ILease, заложенного в контрактной стоимости нового договора лизинга, финансирование по которому осуществлялось с учетом привлечения средств, полученных при секьюритизации, и формируется с учетом ставки полученного процента и маржи лизингодателя. При этом:

ILease = ICB + ILM, (6–6)

где ICB – процент за кредит или другую форму заимствования; ILM – маржа лизингодателя.

В таком случае имеет место следующее неравенство:

ISPV< ILease. (6–7)

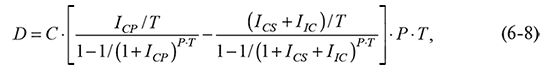

Сравнения суммарных расходов, связанных с кредитным финансированием лизинговой сделки и секьюритизацией лизингового актива, и определение экономической выгоды лизингодателя можно осуществить с помощью различных методов, в том числе основываясь на методе аннуитета, предусматривающем равномерное внесение платежей. Используем для этой цели следующую формулу:

где D – доход оригинатора от применения секьюритизации лизинговых активов; С – стоимость уступаемого SPV лизингового контракта при секьюритизации; ICP – лизинговый процент с учетом ставки по кредиту для договора лизинга, в долях; ICS – лизинговый процент с учетом ставки по кредиту, полученному при секьюритизации, в долях; Р – срок договора лизинга после начала секьюритизации; Т – периодичность лизинговых платежей в течение одного года из срока договора лизинга.

Проведенный нами расчет формирования минимального дохода оригинатора на основе предложенной модели (6–8) показал, что российский лизингодатель сумел при проведении синтетической секьюритизации на сумму в 8322,5 млн руб. и сроком на пять лет получить выгоду в размере 54 млн руб., т. е. 70 б.п. Однако этот расчет строится на консервативном предположении о размере полученного эффекта.

При расчете следует учитывать рыночную стоимость долгосрочных кредитов лизинговых договоров. Данное обстоятельство особенно важно при сценарии, когда в прологе сделки секьюритизации лизингодатель получил только краткосрочный кредит банка, ставка по которому меньше ставки по долгосрочному кредиту. В таком случае при расчете D вместо ICP в формулу (6–8) подставим значение ставки долгосрочного кредита на срок, соответствующий конкретному инвестиционному проекту, по условиям внутреннего российского рынка капитала для аналогичного класса заемщиков.

Кроме того, оригинатор может получить доход по облигациям младших траншей, которые он приобрел при эмиссии.

Таким образом, заработать на сделке секьюритизации можно и больше, чем сумму D. Поскольку это была одна из первых сделок, то, по-видимому, лизингодателем была уплачена премия участникам секьюритизации (премия рынку) в размере примерно 40–50 б.п.

В другом случае, при продаже лизингового контракта, когда осуществлялась реализация схемы классической секьюритизации на сумму 13730 млн руб. со сроком 6¼ года, минимальный эффект, рассчитанный по формуле (6–8), равнялся 133 млн руб., или 100 б.п.

Полученные результаты могут показаться на первый взгляд достаточно скромными, но здесь следует принять во внимание инновационный характер и сложность применяемого инструмента, нуждающегося в соответствующей отработке, в частности, апробации механизмов выхода на международные рынки заимствований, а также необходимость накопить практический опыт реализации подобных проектов, что крайне важно для последующих сделок.

Следовательно, крупные расходы, объективно связанные с первым выходом оригинатора на рынок, в дальнейшем будут сокращаться, возможно, в некоторых из них вообще отпадет необходимость. Поэтому было бы неверным относить все затраты по первой сделке секьюритизации лизинговых активов исключительно на ее счет. Многое здесь зависит от конкретики проекта.

Далее. При проведении сравнительного анализа нужно учесть вид облигаций, которые были эмитированы при секьюритизации, т. е. выяснить, используются облигации с единовременным сроком погашения в конце срока хождения бумаг или облигации, погашаемые постепенно в течение определенного периода времени и с определенным графиком погашения в зависимости от условий структурирования сделки.

Как в первом, так и во втором случаях у SPV может возникнуть дополнительный доход за счет временного аспекта превышения входящего потока денежных средств над исходящим потоком платежей. Имеется в виду ситуация, когда SPV получает лизинговые платежи, состоящие из основного долга (тела кредита) и лизингового процента, а инвесторам выплачивает по купонам только проценты. В таком случае часть полученных средств накапливается у SPV до истечения срока погашения облигаций по номиналу.

Эта сумма может быть инвестирована в заранее оговоренные инструменты денежного рынка, т. е. направлена в высоколиквидные среднесрочные ценные бумаги или на депозиты в банки, и принести значительный общий доход. В зависимости от договоренности сторон этот доход или часть его возвращаются оригинатору, если он выполняет экономические функции сервисной компании. Затем оригинатор направляет вырученные средства, а они могут составлять до 10–15 и более процентов от стоимости уступаемого лизингового контракта при секьюритизации, на финансирование новых лизинговых проектов. Также доход может образоваться за счет разницы, возникающей между текущей и номинальной стоимостью облигаций.

Исходя из приведенных выше неравенств, проект секьюритизации лизинговых активов будет финансово реализуем и эффективен в том случае, если:

ISPV – ILease > 0 или ISPV / ILease > 1. (6–9)

Наконец, в результате поэтапного анализа сделки секьюритизации получаем следующую систему неравенств, отражающую экономическую целесообразность проекта:

IYT < IYTM < ICoupon ABS < ISPV < ILease < ILesseе, (6-10)

где ILessee – доходность лизингополучателя по инвестиционному проекту.