• применяемого метода начисления: с фиксированной общей суммой; с авансом (депозитом); с учетом выкупа имущества по выкупной (остаточной) стоимости; с учетом периодичности внесения (ежегодные, полугодичные, ежеквартальные, ежемесячные); с учетом срочности внесения (в начале, середине или в конце периода платежа); с учетом способа уплаты (равномерными равными долями; увеличивающимися или уменьшающимися размерами, в зависимости от финансового состояния лизингополучателя и условий договора). Существуют еще и так называемые "платежи-расширение" (bell rentals). Это предусмотренные договором лизинговые платежи, которые увеличиваются и достигают своего пика в середине лизингового периода, а затем уменьшаются. Такие платежи могут применяться, например, в ситуациях, когда объект лизинга используется для сезонных работ.

Предприятию, получающему имущество в лизинг, важно разобраться в методике расчета лизинговых платежей, составе учитываемых элементов платежей. Это позволит минимизировать расходы и лучше контролировать лизингодателя.

Как показали результаты аналитического обследования деятельности лизинговых компаний, в России используются несколько методик по расчету лизинговых платежей. Например, Методические рекомендации по расчету лизинговых платежей, утвержденные Министерством экономики РФ 16 апреля 1996 г., которые, несмотря на определенные недостатки (в частности, отсутствие механизма дисконтирования и учета приведенной стоимости денег), по-прежнему, пусть и не очень активно, но все же используются на практике.

Другая методика предполагает проведение расчетов платежей посредством начисления процентов (по заемным средствам и марже лизингодателя) на величину уменьшающейся задолженности. Финансовые директора некоторых лизинговых компаний полагают, что преимущество этой методики заключается в адекватности начисления лизинговых платежей платежам по кредитному договору, заключенному между банком и лизинговой компанией. Действительно, такой способ позволяет синхронизировать расчеты.

Однако с каждым годом становится все больше банковских продуктов, которые предполагают использование иного способа расчетов по погашению задолженности заемщиков – на основе метода аннуитета. В частности, этот метод применяется при ипотеке, потребительском кредитовании и т. д. Метод аннуитета используется для расчета лизинговых платежей, поскольку он имеет ряд существенных достоинств: обеспечивает равномерность платежей, и, что очень важно, учитывает временную стоимость денег (одним из его элементов является дисконтный множитель). Использование данного метода превалировало в договорах лизинга легковых автомобилей, автотранспортных средств для перевозки грузов, а также в большинстве договоров, которые заключали работающие на российском рынке лизинговые компании, созданные и финансируемые зарубежными учредителями и кредиторами. Вместе с тем метод аннуитета активно применяется при проведении лизинговых операций с различными видами имущества во многих странах мира.

В книге "Лизинг: статистика развития" [Газман, 2008] подробно изложен вывод формулы расчета лизинговых платежей по методу аннуитета, даются необходимые алгоритмы решения задач, разъясняются наиболее сложные элементы формализации (аванс, выкупная стоимость, срок договора, частота платежей, ставка лизингового процента), а также возможности осуществлять варьирование ими. Поэтому в настоящем учебнике мы остановимся только на напоминании читателю самой формулы расчета, а при решении задачи, приведенной в конце главы, рекомендуем обратиться к указанному источнику.

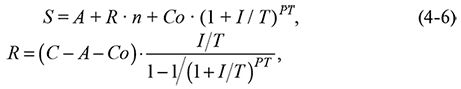

Итак, формула расчета общих расходов лизингополучателя по договору лизинга (S) с учетом расчета лизинговых платежей по методу аннуитета будет иметь следующий вид:

где А – авансовый платеж; С – первоначальная стоимость имущества; R – один текущий лизинговый платеж; Co – остаточная (выкупная) стоимость; I – лизинговый процент в долях; T – частота платежей в течение года; Р – срок договора лизинга в годах. Справочно: n = Р · Т.

Расчет лизинговых платежей на основе метода финансовых рент (метод аннуитета) иногда подвергается критике. При этом вменяется в вину то, что используемый метод не разъясняет, к примеру, как зачитывать аванс, или что предоставляет только информацию о графике перечисления денежных средств по договору лизинга, но не показывает, как отражается начисление лизинговых платежей в доходах лизинговой компании. Также упреку подвергается и то, что метод аннуитета не гарантирует, что лизинговой компании хватит денежных средств для погашения своих обязательств, особенно, если кроме погашения кредита у лизинговой компании есть иные расходы (НДС, налог на имущество). Однако следует иметь в виду, что невозможно в математической формуле указать, как применять процедуру зачета аванса, НДС или как, к примеру, учитывать суммовые и курсовые разницы и т. д. Для этого как раз и существуют методики. Причем, чаще всего, индивидуально применяемые теми лизинговыми компаниями в России и за рубежом, где этот метод используется.

Хватит или не хватит денежных средств у лизинговой компании для погашения своих обязательств, является проблемой не формулы, в которую вводится первичная информация, а навыков и мастерства специалистов лизинговых компаний. Для этого разрабатываются методики в финансовых службах лизинговых компаний.

Критикуется и то, что при данном методе расчета лизинговых платежей, а соответственно и расчета графика погашения основного долга по кредиту, источники погашения основного долга не совпадают с наиболее удобными источниками – амортизацией и НДС, и что будто бы в результате получается, что сумма амортизационных расходов и процентов по кредиту в первые периоды сделки больше, чем лизинговый платеж. На основе такого рода доводов делается вывод, что при равномерных лизинговых платежах и линейной амортизации у лизинговой компании всегда возникает убыток в первых периодах проведения сделки.

Предъявленные претензии к методу финансовых рент в основном надуманные по смыслу. Кроме того, не учитывается: что уже давно амортизация начисляется при линейном методе равномерно; анализ осуществляется только с точки зрения интересов лизингодателей, но не лизингополучателей, поскольку предусматривается, что проценты за кредит лизинговая компания платит банку, рассчитывая их от уменьшающейся задолженности ("по лесенке"). Соответственно доля процентов за кредит в перечисленных лизингополучателями суммах, которые лизингодателю придется выплатить кредиторам, сначала больше, а затем меньше. В то время как по лизинговому договору деньги поступают равномерно.

Однако расчеты по договорам, в том числе и кредитным, – дело договаривающихся сторон. В п. 4 ст. 421 Гражданского кодекса РФ закреплена норма, в соответствии с которой "условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами". Мне неизвестны какие-либо законодательные или нормативно-правовые ограничения, препятствующие проведению расчетов по кредитным договорам по методике, принятой сторонами договора. Считаю, что определяющим является желание договаривающихся сторон и, соответственно, установленный ими порядок, который закрепляется в договоре лизинга.

Конечно, если по договорам, которые лизинговая компания заключает с банками и лизингополучателями, используются различные, не согласующиеся между собой методы и методики, то обязательно возникнут большие или малые проблемы. Но, опять же, здесь виноваты не методы расчетов, а наличие логики в действиях специалистов. Для сопоставимости и большей заинтересованности всех участников лизинговой сделки кредитные договоры также можно заключать, предусматривая проведение расчетов не "по лесенке", а равномерно.

Если лизинговые компании будут руководствоваться интересами лизингополучателей и предлагать банкам использовать в кредитных договорах равномерные платежи, то не факт, что во всех случаях банки откажутся. Для них также немаловажными могут стать интересы лизингополучателей, среди которых многие являются клиентами этих банков. Здесь важно правильно сформулировать задачу и довести ее до кредиторов, что в общем-то и должна делать лизинговая компания. Как уже отмечалось, в российских банках применяются продукты, в которых уже сейчас используется метод аннуитета.

Кроме того, следует учитывать, что банковское кредитование не является единственным способом финансирования лизинговой сделки. Значительная часть договоров (по стоимости) финансируются за счет других – небанковских источников (собственные средства, средства поставщиков и др.). А это обстоятельство означает, что если для лизингодателя и других кредиторов интересы лизингополучателей важны, то им предложат наиболее привлекательную схему погашения задолженности по договору лизинга. Конкуренция подстегнет, и в дальнейшем количество и стоимость договоров, по которым расчет лизинговых платежей осуществляется по методу аннуитета, будет расти. Напомню, что не случайно, за рубежом метод аннуитета используется при лизинговых операциях почти повсеместно. Значит, удается сторонам договоров лизинга удачно избегать тех проблем, которые критикам данного метода показались непреодолимыми.