В системе "точно – в – срок" калькуляционные процессы производства базируются на принципе ликвидации избыточной информации: во-первых, ликвидируется учет операций, связанных с движением и наличием материалов на складах, во-вторых, ликвидируется учет операций по отпуску материалов в производство и выпуском готовой продукции и, в-третьих, не учитываются операции, связанные: с движением и наличием материалов на складах, затратами в процессе производства и выпуском готовой продукции.

Данные методы калькуляции могут применяться только вместе с производственной системой "точно – в – срок". Рассмотренный метод калькулирования является нетрадиционной учетной системой и относится к способам перспективного калькулирования. Перспективы ее применения в России (в отечественной экономической литературе она мало изучена, в основном она применяется на Западе и в Японии) связаны с возможностями продвижения организации производства и управления в соответствии с подходом "точно – в – срок".

Преимущества подхода к оперативному управлению "точно – в – срок" заключаются в: уменьшении уровня запасов и минимизации вложений в сырье и материалы, сокращении количества поставщиков, использовании долгосрочных контрактов с покупателями, повышении качества продукции, так как система позволяет находить причину брака сокращении затрат на внутреннее перемещение материалов, сокращении риска потерь качества материалов в процессе хранения, уменьшении затрат на хранение и устранении видов деятельности, не создающих добавленную стоимость..

С позиции рассмотрения базы для сравнения показателей, контроль за исполнением бюджета подразделяется на: контроль с прямой связью и контроль с обратной связью.

Контроль с обратной связью предполагает сравнение бюджетных результатов с фактическими, контроль с прямой связью– сравнение желаемых результатов с бюджетными. Поскольку контроль с обратной связью предполагает знание фактических результатов, которые будут известны только по истечении определенного времени, он будет носить ретроспективный характер. Общий подход к применению данных контрольных процедур предполагает, что после установления целей организации на следующие бюджетные периоды и разработки системы бюджетов, полученные результаты сравниваются с поставленными целями.

В книге О.Н. Волковой "Управленческий учет", автор приводит пример процедуры контроля с прямой и обратной связью.

В качестве одной из краткосрочных целей руководство компании "Арсенал" рассматривает снижение накладных коммерческих расходов на 20 % за следующие полгода. В процессе разработки бюджетов оказалось, что поставленную задачу можно решить двумя путями: снизить комиссионное вознаграждение коммерческим агентам с 5 до 2 % выручки либо отказаться от доставки заказов клиентам до магазина или офиса и перейти на выдачу заказов со складов самого "Арсенала". Первый вариант может привести к увольнениям наиболее активных агентов, второй – к потере большинства клиентов, что, безусловно, не соответствует стратегическим и тактическим целям компании. Таким образом, контроль с прямой связью на первом этапе выявил несоответствие разработанных бюджетов целям организации.

В свете этого на второй итерации бюджетного процесса краткосрочные цели были пересмотрены и разработан бюджет коммерческих расходов, предусматривающий их сокращение на 5 % по сравнению с текущим периодом. Планировалось достичь этого путем жесткой экономии расходных материалов и оптимизации схемы грузоперевозок. Однако по истечении бюджетного периода в ходе контроля отклонений выяснилось, что расходы за период в абсолютном выражении не сократилось. При этом в течение периода имела место инфляция в размере 7 %, которая повлияла не только на стоимость расходных материалов, но и на цену продукции самой компании, что (вместе с ростом интереса покупателей к продукции компании) привело к существенному росту комиссионных.

В результате контроля с обратной связью было решено: во-первых, в ходе текущего контроля учитывать влияние изменения цен как на входящие ресурсы, так и на собственную продукцию и своевременно пересматривать гибкие бюджеты; во-вторых, при планировании на следующие периоды учитывать возможную инфляцию в нормативах и бюджетах; в-третьих, в связи с ростом рыночной активности компании на следующие периоды в качестве целей первого порядка рассматривать рост объемов продаж и выручки, а не снижение затрат.

Таким образом, контроль за исполнением бюджета – это не только строгое отслеживание действий структурных подразделений по выполнению плановых показателей, но и планово-аналитические составляющие процесса, позволяющие самим подразделениям самостоятельно осуществлять достижение плановых показателей при оперативной координации своей деятельности.

3.2.2. Цели и сущность анализа исполнения сводного бюджета

Анализ исполнения сводного бюджета является заключительным этапом бюджетного цикла. При этом виде анализа проводится сравнение фактических и плановых данных и анализ отклонений (план – факт).

Проведение план – факт анализа ставит перед собой определенные цели: во-первых, на основе полученных выводов будут вноситься корректировки в стратегию и тактику предприятия и разрабатываться бюджет на следующий бюджетный период, во-вторых, анализ отклонений фактических показателей должен проводиться с учетом структурных подразделений, ответственных за выполнение бюджетных данных показателей.

Весь процесс анализа состоит из трех основных этапов.

Этап 1. Общее изучение.

Изучаются отклонения затрат, выручки и финансовых результатов, движения товарно-материальных и финансовых ресурсов предприятия и источников их финансирования на основе сравнения плановых и фактических "выходных" форм сводного бюджета.

На данном этапе рассмотрения результатов определяются отклонения по каждому основному подбюджету. Первым рассматривается самый большой бюджет– операционный [материал написан по книге "Бюджетирование промышленных предприятий" Щиборщ К.В., 50].

Рассмотрение показателей по операционному бюджету основывается на сводном отчете о финансовых результатах.

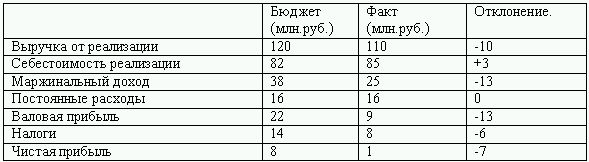

Таблица 3.23. Сводный отчет о финансовых результатах

Чистая прибыль предприятия уменьшилась на 7 тыс. руб. по сравнению с бюджетным показателем, при этом основной причиной уменьшения финансовых результатов стало падение объема продаж на 10 тыс. руб. Но одновременно с падением выручки от реализации увеличивается себестоимость реализации, что является еще одной причиной снижения финансовых результатов. Снижение налоговых отчислений связано с уменьшением налоговой базы. Постоянные издержки остались неизменными, что означает, что колебания объема продаж не вышли за порог "релевантности". В целом предприятие за период оставалось в зоне "безубыточности– несмотря на снижение рентабельности продаж, маржинальный доход перекрывал постоянные расходы, однако с учетом налоговых начислений предприятие приблизилось к критической точке, за которой следуют убытки.

Инвестиционный бюджет изучается на базе отчета об инвестициях. На данном этапе большую часть занимает описание отклонений, более детальный анализ с выявлением причин данных отклонений производится на втором этапе план – факт анализа.

Таблица 3.24. Отчет об инвестициях (млн. руб.)

По данным таблицы, можно сказать, что инвестиционный бюджет был не выполнен и по объемам освоения, и по объектам капитального строительства. Можно предположить, что основной причиной невыполнения бюджетных показателей послужило сокращение источников финансирования. По плану инвестиционный бюджет был меньше запланированной чистой прибыли предприятия на бюджетный период, которая составила всего 1 млн. руб. (см. таблицу 3. 23), а это меньше и фактических и плановых инвестиционных затрат за отчетный период.

Финансовый бюджет изучается на основе двух выходящих форм: отчета о движении денежных средств, отчет об изменении финансового состояния.

В бюджете движения денежных средств на бюджетный период было заложено превышение денежных поступлений над денежными расходами (профицит) в размере 10 млн. руб. Основной статьей денежных поступлений выступала выручка за реализованную продукцию. Из структуры отчета видим, что в планируемом периоде предприятие предполагало проведение политики оздоровления путем увеличения абсолютной ликвидности и чистого оборотного капитала.

Таблица 3.25. Отчет о движении денежных средств (тыс. руб.)