Всего за 69.9 руб. Купить полную версию

Глобализация фондового рынка вызвала также резкое изменение структуры рынка инвестиций и кредитов. На первое место по объемам вышло финансирование рыночной экономики через механизмы залогового кредитования, а корпоративные инвестиции несколько уступили свои позиции, так как залог является более ликвидным покрытием рисков инвесторов, нежели уверения заемщиков в том, что инвестиции в их проекты сулят кредиторам большие прибыли. При этом механизмы переоформления залогов в ценные бумаги приобрели в последние годы интернациональный характер, что позволило использовать в качестве залогов природные ресурсы, земельные участки, недвижимость и интеллектуальную собственность, а это, в свою очередь, обеспечило дополнительное покрытие рисков инвесторов. Однако применение в качестве залога иностранных активов сопряжено с трудностями относительно обращения взыскания на залоги эмитента из другой страны и соответственно другого правового поля. К числу новых финансовых институтов, умеющих лучше других работать с современными инвестиционными инструментами и квалифицированно решать проблемы обращения взыскания на залоги по всему миру, относятся крупные субкастодиальные банки. Они применяют самые современные методы инвестиционного бизнеса и анализа информации, ведут работу в онлайн-режиме одновременно на десятках рынков ценных бумаг, используя при этом самые надежные способы защиты, что позволяет субкастодианам свести к минимуму риски и издержки и лучше других финансовых институтов снижать долю безнадежных долгов в инвестиционном бизнесе. Субкастодиальные банки накопили значительные гарантийные фонды и фактически превратились в транснациональные банковские группы, связанные единой стратегией инвестиционного бизнеса и списания безнадежных долгов с помощью кастодиальных операций. Эти банки, привлекая значительные корпоративные капиталы и средства населения, влияют на капитализацию рынков многих государств, предоставляя первоклассные гарантии сохранности капитала, и, покупая оптовые услуги международных систем поставки ценных бумаг против платежей, имеют техническую возможность снижать тарифы. Субкастодианы способны быстро и точно определить, где взять соответствующие резервы, чтобы снизить вероятность рыночных кризисов, вызванных обвальным падением котировок акций. Транснациональные группы субкастодиальных банков образовали ядро международных финансовых институтов, освоивших на практике долгосрочный лизинг банковских залоговых инструментов. Используя преимущества долгосрочного лизинга, добросовестные корпоративные клиенты привлекают крупные инвестиции под гарантии субкастодиальных банков [89] . Последние, объединившись с крупнейшими компаниями – страховщиками рисков, оптом и на выгодных условиях продают свои гарантии и пакеты услуг корпоративным клиентам. Чтобы купить подобный пакет, компании необходимо стать клиентом одного из субкастодианов, открыть специальный гарантийный счет "постнуме-рандо", на который перечислить либо денежную сумму страхового взноса, либо ликвидные ценные бумаги по согласованной с гарантом стоимости залога. После чего компании остается лишь купить в установленном порядке гарантию первоклассного банка на 10 лет. Пользуясь этой гарантией, компания может получить кредит либо у самого банка-гаранта, либо у любого другого банка на выгодных для себя условиях.

Как правило, основателями оффшорных банков являются крупные международные банки и транснациональные корпорации (ТНК), хотя физические лица тоже имеют возможность при желании создать свой личный (семейный) оффшорный банк [90] .

В плане роли транснациональных банков в международных расчетах, они являются не просто операторами проведения платежей, а крупнейшими координаторами финансовой сферы общественных отношений в рамках международного экономического сотрудничества экономически активных субъектов мировой экономики.

Банковская система питается денежными ресурсами, которые создает экономика, ясно, что основной источник наращивания силы банковского сектора России находится в сфере общего хозяйственного роста страны.

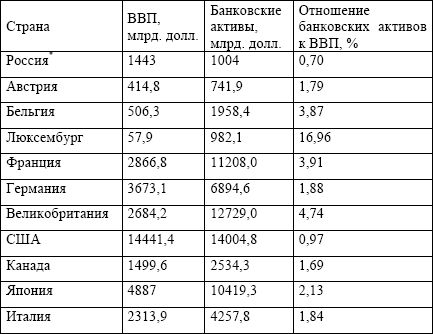

По данным на 1 ноября 2010 г., объем активов всех кредитных организаций России составлял несколько больше 31 908 млрд. руб. [91] , а курс 31 руб. 78 коп. / долл. на 1 ноября 2010 года [92] , получим сумму, близкую к 1004 млрд. долл. При этом по расчетам на основе паритета покупательной способности (ППС) российский ВВП составил примерно 1443 млрд. долл. [93]

Воспользуемся данными МВФ для сравнения позиции России с позициями некоторых других стран.

Сравнение данных о размерах банковских активов с показателями ВВП позволяет в самом общем виде связать их с размерами экономики страны. Не вдаваясь в особенности методики подсчетов МВФ, отметим, что приведенные данные свидетельствуют о более крупном потенциале банковских систем стран Западной Европы.

Таблица 4

Размеры ВВП и банковских активов стран в 2008 году

* Показатель России – по оценке автора

Составлено по данным: IMF. Global Financial Stability Report. – 2010. – April. – P. 177.

Который накоплен за длительный период развития, и гораздо больший, чем тот, которым располагает в настоящее время Россия. Видно также, что Люксембург в широкой мере используется крупнейшими частными банками мира в качестве оффшора. Относительно США следует отметить важную особенность строения финансового рынка этой страны, где преобладающая часть финансовых ресурсов проходит через систему рынка ценных бумаг [94] и, соответственно, банки играют относительно меньшую роль в работе финансового рынка, чем в странах континентальной Европы. Таким образом, даже беглое сравнение размеров активов российской банковской системы с показателями ряда европейских стран указывает на то, что для становления России в качестве мирового финансового центра по проведению международных расчетов необходимо существенное увеличение размеров банковских активов. Что непосредственно связано с ростом потенциала российских банков, а значит, и всей экономики страны. Можно, конечно, ожидать прихода в страну иностранного банковского капитала, но с учетом его ограниченной роли в банковской системе России ясно, что за счет этого фактора масштабного роста банковского сектора страны не получится. Еще один источник – это приток иностранного капитала в депозиты и на счета российских банков. Но обеспечение привлекательных условий для такого притока означает способность экономики России принять эти средства и эффективно ими распорядиться в целях экономического роста, иначе не будет источника выплаты процентов. В мире современного бизнеса лидирующее положение весьма относительно [95] . В приложении приводится двадцатка лидеров банковском секторе, по данным журнала "The banker" на июль 2010 году. Первый в списке Bank of America Corp, в первую тройку также входят американские банки JP Morgan Chase & Co. и Citigroup, но следует сразу оговориться, говоря американские, подразумевается, что истоки менеджмента, находятся в Америке, фактические же это транснациональная структура, сфера интересов которой является все мировое пространство. Ввиду всеобщего признания института собственности данные структуры обладают значительными ее объемами, она располагается во многих юрисдикциях и основную ее составляющую представляют финансы.

Таблица 5

Крупнейшие банки мира по данным 2010 года