Всего за 79.9 руб. Купить полную версию

Процедура оплаты векселя регламентируется вексельным правом. Вексель должен быть предъявлен к оплате в месте нахождения плательщика. Он может быть предъявлен в день платежа или в течение двух последующих дней. Вексель может быть не принят к платежу по ряду причин, например ввиду несостоятельности плательщика или неакцептования векселя по причине смерти должника. В этом случае предъявителем векселя может быть подан иск в суд. Но для этого необходимо совершить надлежащим образом протест векселя . Векселедержатель (он же ремитент) должен предъявить вексель в нотариальную контору по месту нахождения плательщика. Протест оформляется по соответствующей форме в течение 2-х рабочих дней после истечения срока оплаты. Иск может быть предъявлен и до наступления срока платежа в случае неакцепта векселя или банкротства плательщика. В случае положительного решения суда наступает солидарная ответственность трассанта и всех индоссантов. При этом взыскивается не только сумма векселя, но и проценты, а также штрафные пени за неуплату в срок.

Еще одно понятие вексельной практики – домициляция . Этот термин означает оплату векселя в срок в указанном месте (домициль – место проживания). Как правило, домициляция состоит в назначении плательщиком по векселю третьего лица, обычно банка, обслуживающего плательщика. Банк-домицилиант не является ответственным по векселю, он выполняет услугу по оплате векселя в срок по поручению плательщика. Цель банка состоит в том, чтобы не пропустить срок наступления платежа.

Важная услуга, которую может предоставить банк участникам вексельного оборота, – инкассо векселя . Если при домициляции банк оплачивает вексель, то при инкассировании он предъявляет его к взысканию. Первая операция – домициляция – производится по поручению плательщика, вторая – инкассо – по поручению векселедержателя. Последний ставит на векселе инкассовый индоссамент – надпись "на инкассо" или "для получения платежа". Банк предъявляет вексель к оплате и взимает комиссию за операцию (в % к сумме платежа). В случае отказа от оплаты векселя банк осуществляет протест векселя. После протеста векселя, удостоверенного нотариусом, банк возвращает его держателю, который теперь имеет все основания для обращения в суд.

Коммерческие банки могут осуществлять учет векселей. Как правило, банками принимаются к учету краткосрочные векселя, которые выданы, в основном, по товарным и коммерческим сделкам. Держатель векселя может продать вексель банку, в результате этого вексель, а также право требования платежа по нему полностью будут находиться в распоряжении банка. Векселедержатель незамедлительно получает платеж по векселю до наступления фактического срока платежа по нему.

В связи с этим учет векселя относят к кредитной операции банка. За осуществление учета векселя коммерческий банк получает процент, который называется учетным процентом или дисконтом . Ставка дисконта позволяет оценить величину скидки с номинала векселя, которая зависит от срока до наступления платежа по векселю и от финансово-хозяйственного положения плательщика по векселю. В качестве ориентира для определения дисконта коммерческие банки могут использовать официальную учетную ставку, которую устанавливает центральный банк в операциях с коммерческими банками и другими финансовыми посредниками.

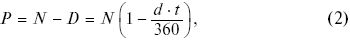

При учете векселя коммерческие банки указывают ставку дисконта в процентах годовых к номиналу векселя. Рублевый эквивалент ставки дисконта можно получить, используя следующую формулу [Буренин, 2002, с. 121–123]:

где D – дисконт векселя; N – номинал векселя; d – ставка дисконта (учетная ставка по векселю); t – число дней с момента приобретения векселя до его погашения.

В связи с тем что расчеты с векселем осуществляют на базе финансового года, равного 360 дням, в знаменателе формулы (1) используется база – 360 дней.

При наличии информации о величине дисконта может быть найдена цена векселя:

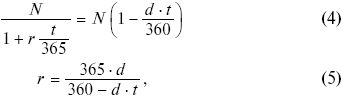

где P – цена векселя. Несмотря на то что учетный процент может характеризовать уровень доходности векселя, он не позволяет непосредственно сравнивать доходность векселя с доходностью других ценных бумаг по следующим причинам. Во-первых, расчет суммы дисконта осуществляется на базе 360 дней, во-вторых, при вычислении доходности векселя сумма дисконта относится к номиналу (см. формулу 3):

Обе причины, названные выше, занижают истинную доходность векселя. Следовательно, требуется перерасчет ставки дисконта в показатели доходности финансовых инструментов на базе 365 дней и учет цены векселя. Таким образом, эквивалентная ставка доходности векселя может быть найдена из уравнения 4:

где r – эквивалентная ставка доходности или

Стороны могут продлить срок оплаты векселя, т.е. совершить пролонгацию векселя . Пролонгация векселя бывает прямая, простая и косвенная. При прямой пролонгации векселя оформляется соответствующая запись на векселе, удостоверенная подписями сторон. При простой пролонгации такой записи не делается. При косвенной пролонгации составляется новый вексель, а старый изымается из обращения.

Закрытие учетного кредита – кредита векселедержателю путем покупки (учета) банком векселя до наступления срока платежа – производится на основании извещений банка об оплате векселя.

Расчеты посредством переводного векселя широко используются не только в пределах одной страны, но и во внешней торговле. Здесь тратта может выступать как инструмент кредитования и как средство урегулирования долгов. Вексель выгоден для покупателя товара, поскольку покупатель получает отсрочку платежа: у него есть время на мобилизацию необходимых денежных средств за счет реализации купленного товара. У продавца, который получил вексель в оплату отгруженных товаров, есть три возможности:

– либо хранить вексель до наступления срока платежа;

– использовать данный вексель как средство платежа за поставку товаров для своих контрагентов;

– продать вексель банку и досрочно получить по нему сумму за вычетом дисконта.

В международном вексельном обороте большое распространение получила практика банковского акцептования векселя. Банковские акцепты (banker’s acceptance) представляют собой переводные векселя, которые выставлены на банк и им же акцептованы. Банк-акцептант обладает первоклассной репутацией в деловом мире. При наличии такого акцепта вексель приобретает особую надежность и может обращаться с большей легкостью на денежном рынке. Банковский акцепт тратты можно рассматривать как акцептный кредит. При этом банк не использует собственных средств, а обязуется оплатить тратту при наступлении срока платежа. Если экспортер настаивает на платеже в форме наличных средств, банк импортера проводит операцию рефинансирования: он учитывает тратту, выставленную экспортером, и переводит ему сумму за вычетом дисконта. На стоимость акцептного кредита влияют величина комиссии за акцепт и учетная ставка.

Когда банки акцептуют тратты, которые выставлены на них коммерческими банками другой страны, то речь идет о так называемом "акцептно-рамбурсном кредите". Рамбурс (от англ . reimburse) представляет собой оплату купленного товара через посредничество банка в форме акцепта банком импортера тратт, выставленных экспортером. Банки других стран играют здесь вспомогательную роль: они принимают на себя ответственность перед банками, акцептующими тратты, за своевременное рамбурсирование (т.е. перевод) на их счета валюты, необходимой для оплаты акцептованных тратт. Срок, лимит, процентная ставка по акцептно-рамбурсному кредиту устанавливаются в ходе предварительной межбанковской договоренности. Тогда же определяется способ погашения банком импортера собственной задолженности.

В России кризис неплатежей в середине 90-х годов привел к своего рода вексельному буму. Векселя использовались для развязки платежей. Эмиссией векселей занимались как правительство, так и финансовые организации, и коммерческие фирмы. Обращение векселей в России регулируется ФЗ "О переводном и простом векселе". Сегодня сумма векселей, учтенных (приобретенных) кредитными организациями, достигает 234 млрд рублей [Банк России, 2010а]. Оборот коммерческих векселей (на основе взаимного кредитования предприятий) невелик в силу ряда причин, главными среди которых являются недостаточная платежеспособность и надежность отечественных компаний, низкая дисциплина должников, отсутствие четкого порядка судебного взыскания долга, злоупотребления и т.д. Доля переводных векселей в России мала. Среди выпускаемых векселей подавляющая часть – простые векселя на дисконтной основе. Такой вексель оплачивается векселедателем по окончании срока обращения векселя.

2.3.2. Чек