Всего за 139 руб. Купить полную версию

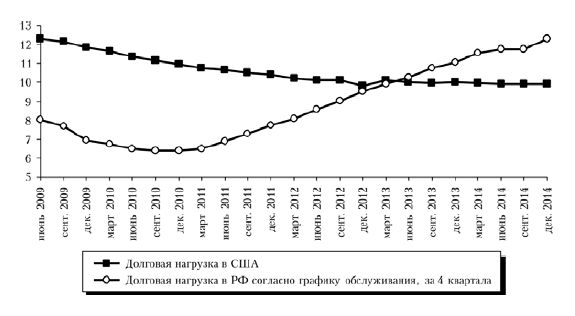

Рис. 8. Долговая нагрузка на располагаемые доходы в России и США (в %)

Источники: Росстат, Центральный банк РФ, расчеты ИЭП, ФРС США.

В-третьих, непоследовательность в отношении развития пенсионной системы заставляет людей задумываться о необходимости самостоятельно обеспечивать себя на пенсии, что также стимулирует сбережения. Разумеется, в текущих условиях при росте волатильности курса и инфляции говорить о долгосрочных сбережениях в денежной форме не приходится, однако по мере снижения уровня инфляции и повышения ее предсказуемости мотивация к сбережению существенно вырастет.

Таким образом, в ближайшем будущем население представляется скорее сберегателем, отдающим свои долги, чем активным потребителем. Этот возможный серьезный сдвиг в типичном поведении российского человека по сравнению с 2000-ми гг. еще требует осмысления со стороны лиц, принимающих решения, и всех агентов российской экономики.

С точки зрения государственного стимулирования спроса в среднесрочной перспективе также имеются ограничения, хотя в краткосрочной перспективе, в рамках антикризисного пакета, можно ожидать увеличения государственных расходов.

В 2000-е гг. Россия демонстрировала пример ответственной бюджетной политики. После кризиса 1998 г. страна расплатилась по внешним долгам, обеспечила профицит федерального бюджета и создала суверенные сырьевые фонды в условиях благоприятной внешней конъюнктуры. В 2009–2010 гг. именно за счет накопленных ранее средств в Резервном фонде были профинансированы дефицит бюджета и антикризисный пакет, государственный долг сохранился на минимальном уровне (около 10 % ВВП). В 2012 г. было принято новое бюджетное правило, обеспечивающее бездефицитный бюджет при текущем уровне цен на нефть. Однако уже в ближайшие три года (горизонт бюджетного планирования в РФ) эти достижения подвергнутся серьезным испытаниям.

Во-первых, сокращается доходная база бюджета. Как было сказано выше, налоги на нефтегазовый сектор обеспечивают более 50 % доходов федерального бюджета, а доля нефтегазового сектора в ВВП сокращается. Все большая часть доходов нефтегазового сектора формируется на новых месторождениях, имеющих серьезные налоговые льготы. Даже без снижения цен на нефть к 2016 г. ожидалось уменьшение налоговых поступлений от нефтегазового сектора на 1–1,5 п.п. ВВП. В условиях плохой деловой конъюнктуры налоговые доходы от не нефтегазового сектора (например, налог на прибыль) также низки. Таким образом, по отношению к последней стабильной точке наблюдений (2014 г.) только за счет снижения налоговых поступлений дефицит федерального бюджета вырос бы с 0,5–1,0 % до 1,5–2,0 % ВВП. Снижение средних цен на нефть в 2016–2017 гг. до 60–80 долл./барр. добавит еще 1,5–2,0 % ВВП к дефициту федерального бюджета. Правда, есть и дополнительный фактор – увеличение прибыли предприятий за счет снижения их относительных издержек на фоне глубокой девальвации национальной валюты.

Во-вторых, нет определенности с пенсионной реформой – важнейшим фактором обеспечения бюджетной и социально-политической устойчивости. Среди обсуждаемых, но не принятых пока важных мер: повышение возраста выхода на пенсию (в настоящее время 60/55 лет для мужчин и женщин соответственно – самый низкий уровень в Европе), развитие накопительной составляющей и сокращение категорий работников, имеющих право на досрочный выход на пенсию. Эта неопределенность негативно влияет на рынок труда и не способствует укреплению доверия к проводимой политике (фактически заморожена введенная ранее накопительная составляющая), что, в свою очередь, повышает риски финансовой устойчивости как пенсионной системы, так и государственного бюджета. Дефицит пенсионной системы будет нарастать, поскольку соотношение числа работающих граждан и пенсионеров меняется не в лучшую сторону, и финансировать его придется за счет дополнительных трансфертов из федерального бюджета.

В-третьих, ухудшается структура расходов федерального бюджета. Так, в России по-прежнему низкие расходы на повышение качества человеческого капитала и качества жизни (образование, здравоохранение, инфраструктура, экология), но сохраняются или даже увеличиваются расходы на ВПК, армию, милицию, трансферты пенсионному фонду.

Приведенные аргументы показывают, что при сохранении действующей модели роста даже при преодолении циклического кризиса, восстановлении цен на нефть и отмене (ослаблении) санкций в ближайшие годы экономика России вряд ли сможет вернуться к темпам роста на уровне 3–3,5 % в год. В российской научной литературе развернулась дискуссия о необходимости смены модели роста российской экономики (см., например: Кудрин, Гурвич, 2014; Идрисов, Синельников-Мурылев, 2014; Улюкаев, 2014; May, Кузьминов, 2013). Очевидно, что повышение структурных темпов роста (не обязательно чувствительных к краткосрочным кризисным явлениям или изменению конъюнктуры внешних рынков) без проведения эффективной антикризисной политики в обозримой перспективе невозможно. Тем не менее, чтобы не допустить переход текущего кризиса в длительную стагнацию экономики, наряду с краткосрочными стабилизационными мерами следует обсудить комплекс мер, направленных на повышение структурных темпов роста экономики, то есть на снижение издержек производства и повышение совокупной факторной производительности, и зависящих исключительно от внутренней экономической политики, а не от внешней рыночной или геополитической ситуации.

9. Приоритетные меры социально-экономической политики

Изменение принципов бюджетной политики

1. Пересмотр принципов защищенности статей федерального бюджета, обеспечение такой же защищенности производительных статей расходов и расходов на человеческий капитал, как и публично-правовых обязательств. Корректировка принципов индексации бюджетных расходов с учетом динамики доходов бюджета. Переход на программно-целевой принцип формирования бюджета, исключающий возможность секвестра по формальному признаку.

2. Проведение бюджетного маневра, обеспечивающего перераспределение финансовых ресурсов в пользу приоритетных направлений расходов – на развитие человеческого капитала, инноваций, повышение качества предпринимательского и инвестиционного климата в стране.

Снижение издержек в экономике

1. Принятие моратория на увеличение налоговой нагрузки на экономику: вступление в силу всех новых решений о ее повышении перенести на период после 2018 г. Это относится и к квазиналоговой нагрузке.

2. Определение наиболее обременительных и наименее эффективных с точки зрения достижения общественно значимых целей требований к ведению предпринимательской деятельности, принятие решения об их отмене или корректировке.

3. Повышение эффективности естественных монополий: сокращение необоснованных затрат, переход к долгосрочной модели тарифообразования, новые подходы к организации рынка тепловой энергии (альтернативная котельная) и рынка электроэнергии (вывод неэффективной генерации).

Новые правила поддержки предприятий

1. Формирование правила, согласно которому государственная поддержка предприятий (кредиты через государственные банки) предоставляется под гарантии развития конкурентоспособных производств в мировых ценах (формула: повышение эффективности в обмен на государственное финансирование). На практике необходимо во всех финансово-экономических обоснованиях, бизнес-планах, инвестиционных проектах, запрашивающих бюджетное или квазибюджетное финансирование, использовать мировые цены на электроэнергию, нефть, нефтепродукты и пр. Нужно создавать положительную добавленную стоимость в мировых ценах, а не консервировать отсталость.

2. Развитие инструментов государственной поддержки крупных и средних инвестиционных проектов, как обеспечивающих серьезный мультипликативный эффект для экономики, так и способствующих решению инфраструктурных и социальных проблем. Повышение качества подготовки проектов и механизмов их отбора в рамках использования средств Фонда национального благосостояния и механизма проектного финансирования.

3. Использование ресурса государственных закупок и закупок компаний с государственным участием (24 трлн руб., или 30 % ВВП) для стимулирования отечественного производства, вывода его на стадию технологического обновления и конкуренции с мировыми производителями.