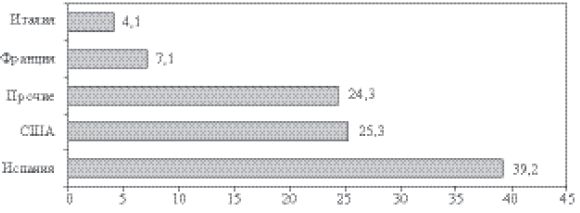

Единственная важная отрасль аргентинской экономики, где присутствие европейского бизнес-сообщества осталось незначительным, – добыча и переработка горно-рудного сырья. Здесь экспансию иностранного капитала, активно развернувшуюся в 1990-е гг. благодаря новому поощрительному законодательству, принятому правительством К. Менема, возглавили североамериканские (США и Канада), австралийские и южноафриканские ведущие майнинговые компании. Но это было тем исключением, которое лишь подтверждало правило: в ходе неолиберальных реформ впервые после Второй мировой войны произошло чрезвычайное укрепление позиций, прежде всего, европейских ТНК почти во всех основных секторах хозяйственной жизни Аргентины. Показательно, что на долю компаний трех стран – Испании, Италии и Франции – пришлось свыше 50 % суммарных прямых инвестиций, что в 2 раза превышало аналогичный показатель США (см. рис. 4.2). Данное обстоятельство отличало Аргентину от подавляющего большинства других государств Латинской Америки, где американские корпорации (несмотря на усилившуюся конкурентную борьбу) сохранили свое господствующее влияние.

Рис. 4.2. Географическое распределение прямых иностранных инвестиций в Аргентине 1992–2000 гг. (в %)

Источник: La inversion extranjera en America Latina у el Caribe. NU, CEPAL, Santiago de Chile, 2002. P. 68.

Наряду с классическим и традиционным увеличением прямых капиталовложений, в ходе неолиберальных реформ произошел резкий рост притока портфельных инвестиций. В 1990-е гг. зарубежные инвесторы, в том числе институциональные, впервые в истории Аргентины стали широко приобретать акции компаний (в том числе в ходе приватизации) на местном фондовом рынке, что привело к значительной активизации процесса межфирменных слияний и поглощений аргентинских корпоративных активов. Эксперты ЭКЛАК в ходе специального исследования выявили за период 1991–2001 гг. 100 случаев слияний и поглощений активов стоимостью свыше 100 млн дол. на общую сумму более 49 млрд дол.191 Своеобразным знамением времени явилось возникновение в эти годы значительного числа смешанных обществ, стратегических партнерств (альянсов), а также разного рода инвестиционных фондов, занявших свою нишу на рынке акций, облигаций и других ценных бумаг и сыгравших заметную роль в аллокации местных и международных финансовых ресурсов.

Case study

Наступление инвестиционных фондов

С самого начала процесса приватизации в Аргентине усилиями местных и зарубежных предпринимателей и банкиров стали создаваться инвестиционные фонды (ИФ) с целью концентрации финансовых ресурсов, которые затем использовались для приобретения наиболее привлекательных активов. Так, в 1991 г. был образован инвестиционный фонд "Ситикорп Эквити Инвестментс" (СЭИ). Одним из первоначальных направлений деятельности СЭИ стала капитализация находившихся на балансе "Ситибанк" долговых обязательств (debt-for-equity-swaps). Затем фонд приступил к приобретению акций быстро растущих телекоммуникационных компаний и стал крупным игроком на рынке средств связи. В том же 1991 г. был учрежден инвестиционный фонд "Экксел Групп", в скором времени установивший контроль над 50 фирмами не только в Аргентине, но и в других странах: Бразилии, Чили и Уругвае. До 95 % капитала "Экксел Групп" принадлежало институциональным инвесторам США, включая таких престижных, как "Форд Фаундейшн", "Дженерал моторе инвестмент компании" и "Оппенхаймер". За десятилетие 1990-х гг. фонд приобрел активы общей стоимостью свыше 4 млрд дол. В их числе: сети супермаркетов, системы платной медицины, предприятия пищевкусовой промышленности. Свой инвестиционный фонд "Инверсьонес u репресентасьонес" (ИРСА) основал в Аргентине и известный международный финансист Джордж Сорос. Его структура специализировалась главным образом на приобретении объектов недвижимости (гостиницы, офисные здания), строительстве торговых центров и вложениях в сельское хозяйство. К началу нынешнего столетия ИРСА превратилась в крупнейшего в стране владельца сети торговых центров. Общим знаменателем деятельности ИФ было совмещение "под одной крышей" функций оператора прямых и портфельных инвестиций. Если собственный капитал фондов формировался (и пополнялся) за счет портфельных капиталовложений институциональных структур и частных лиц, то на аргентинском рынке (ив других странах) ИФ выступали в роли прямых (стратегических) инвесторов. В своем большинстве фонды понесли серьезные убытки в период кризиса 2001–2002 гг. и утратили былую роль.

В 1990–2000 гг. общий объем иностранных капиталовложений (прямых и портфельных) в аргентинскую экономику составил порядка 138 млрд дол., из которых на долю ТНК стран Евросоюза пришлось около 60 % (свыше 82 млрд дол.). Причем почти половину этой суммы, или 40 млрд дол., инвестировали компании Испании, ставшие протуберанцами процесса экспансии международного капитала в Аргентину192. Массированный "приход" капитала ТНК в 1990-е гг. имел серьезные последствия как для самих корпораций, так и для судеб аргентинской экономики. В условиях быстро развивавшегося процесса глобализации экспансия в Аргентине (и в целом на латиноамериканском экономическом пространстве) позволила транснациональным корпорациям и банкам закрепиться на новых рынках, упрочить свои международные позиции, повысить конкурентоспособность и обеспечить получение высоких дивидендов. Так, испанская "Телефоника" и французская "Телеком", приватизировав ЭНТЕЛЬ, уже в первые четыре года вернули все вложенные средства, а в сумме за десять лет работы на аргентинском рынке получили свыше 6,2 млрд дол. прибылей193. В 2001 г. "Телефоника" обслуживала в Латинской Америке больше телекоммуникационных линий, чем в самой Испании. Важнейшее значение операции в Аргентине и других латиноамериканских странах приобрели для БССИ: доля его региональных филиалов в общем объеме чистых прибылей выросла с 8 % в 1996 г. до 68 % в 2001 г.194 Такого рода факты позволили экспертам ЭКЛАК сделать следующий вывод: в 90-е годы прошлого века аргентинская экономика поглотила огромные зарубежные инвестиции и стала одним из плацдармов экспансии ТНК в Латиноамериканский регион 195.

Мощное вторжение западных корпораций в хозяйственный организм Аргентины радикальным образом изменило расстановку экономических сил в стране. К минимуму была сведена прямая предпринимательская роль государства, а многие местные промышленные и финансовые структуры либо разорились, либо перешли под контроль транснационального капитала. Так, если в 1991 г. в числе 100 ведущих аргентинских компаний было 14 государственных, 49 частных местных и 37 иностранных фирм, то к 2001 г. государственных осталось только 3, частных местных – 34, а число структур, контролируемых ТНК, возросло до 63. Причем доля последних в совокупном объеме продаж первой сотни лидеров аргентинского рынка увеличилась с 35,7 до 70,6 % (в абсолютных цифрах – с 13,1 до 59,4 млрд дол.)196. Более полная информация о месте иностранного капитала в аргентинской экономике к началу нынешнего тысячелетия подтверждает названную выше тенденцию (см. табл. 4.4). Концентрация экономической мощи в руках филиалов ТНК оказала неоднозначное воздействие. С одной стороны, иностранные корпорации вывели Аргентину из состояния деловой прострации, провели своего рода "евроремонт" экономики, модернизировали сотни ведущих предприятий, повысили их эффективность и конкурентоспособность. Вот несколько фактов. Обследование примерно 150 компаний, приватизированных и перешедших под контроль ТНК, показало, что валовые инвестиции выросли в среднем на 350 %, производительность труда поднялась на 46 %, а цены на выпускаемые товары снизились на 2 %197.

Таблица 4.4 500 крупнейших компаний Аргентины: состав и удельный вес отдельных групп по основным показателям (2000 г.)